コロナが落ち着いたとの説明で、株主と同じ会場で、株主総会を実施した。場所は、「東京都港区海岸一丁目7番1号 東京ポートシティ竹芝 オフィスタワー1階 ポートホール」と昔から行っていた有楽町の東京国際フォーラムから変わっている。(基本は、会場に来ないでというスタンス)オンラインを使った株主総会の先端をいっているはずだ。

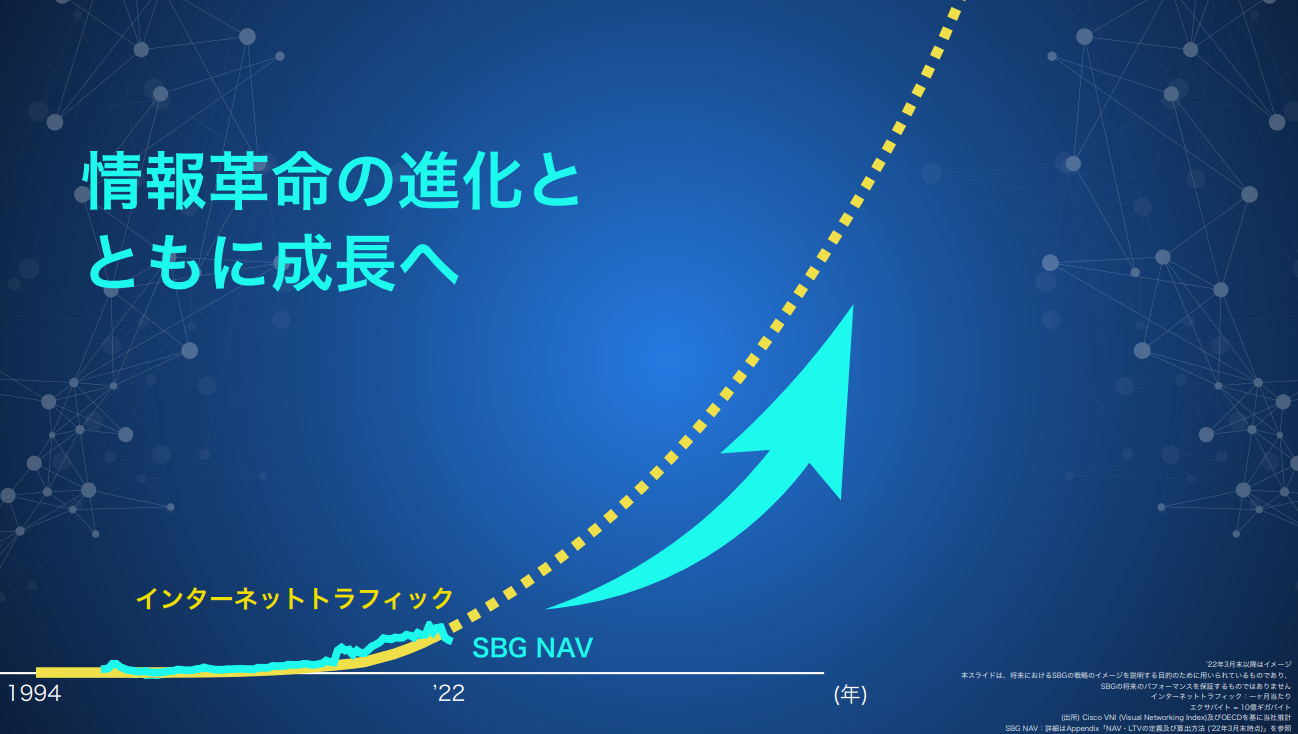

今回は、アームはGAFA級にビックになるという発言。情報革命の進化に対して、その最先端であるAIに投資すれば、それは通信トラフィック同様に右肩上がりになる。(ソフトバンクグループの株価も上がる)そして、今後も自社株買いはすると名言した。(毎年やるかはともかく)

孫さんの言葉を信じるなら、ソフトバンクグループの株を無理なく(信用取引しないで)持っておけば、5年、10年単位でみれば、株価のパフォーマンスを出せるとなる。

あなたは、孫正義を信じますか?

目次

- 1 2022年 第42回定時株主総会 6月24日実施

- 2 Q1:アリババを超えるような出資先について

- 3 Q2:アームの上場先について

- 4 Q3:ソフトバンクビジョンファンドの有望なところは?

- 5 Q4:AIの進化について

- 6 Q5:株価NAVについて、株価は長い目でとのことだが、早く行動してほしい。NAVという絵に描いたもちではなく時価総額で勝負して

- 7 Q6:ソフトバンクビジョンファンドの目減りしているが?

- 8 Q7:中国系企業への方針

- 9 Q8:アーム上場の進捗

- 10 Q9:国内企業への投資を。

- 11 Q10:アームへの経営にも関与してほしい

- 12 Q11:配当を増やしてほしい

- 13 Q12:役員報酬が赤字なのになぜでるの?

- 14 Q13:自社株式の可能性は?

- 15 Q14:15カ年計画の見直しについて 開示してほしい

- 16 Q15:ソフトバンクの株価が変わらないのは、親会社のせいでは?

- 17 Q16:デビット氏の信任の能力

- 18 Q17:RISC-Vに勝てるのか?

- 19 Q18:配当性向 3%

- 20 Q19:取締役 の利益相反になるのでは?

- 21 Q20: 配当少ない。44円は縁起が悪い77円に

- 22 Q21: 社外取締役からみたリスク

- 23 Q22: 現在の投資環境について

- 24 Q23:有利子負債 ゼロ化をしてほしい。(アリババ株、売却)

- 25 Q24:今後の戦略について GAFAに投資しては?

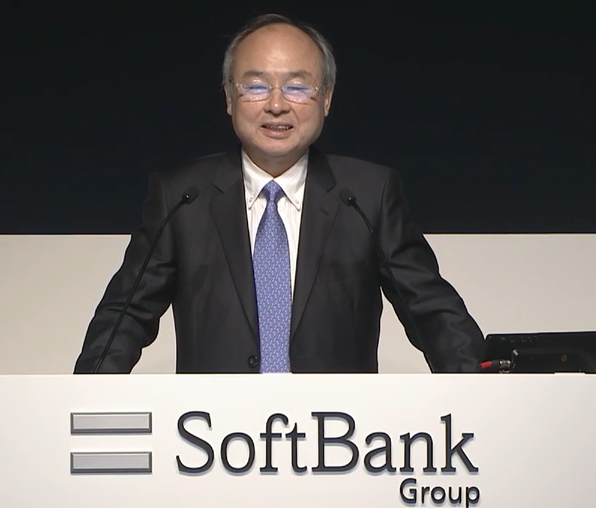

2022年 第42回定時株主総会 6月24日実施

まずは、2021年度の事業報告をビデオで紹介。

(21兆円を運用する世界有数のファンドマネージャーになった。)

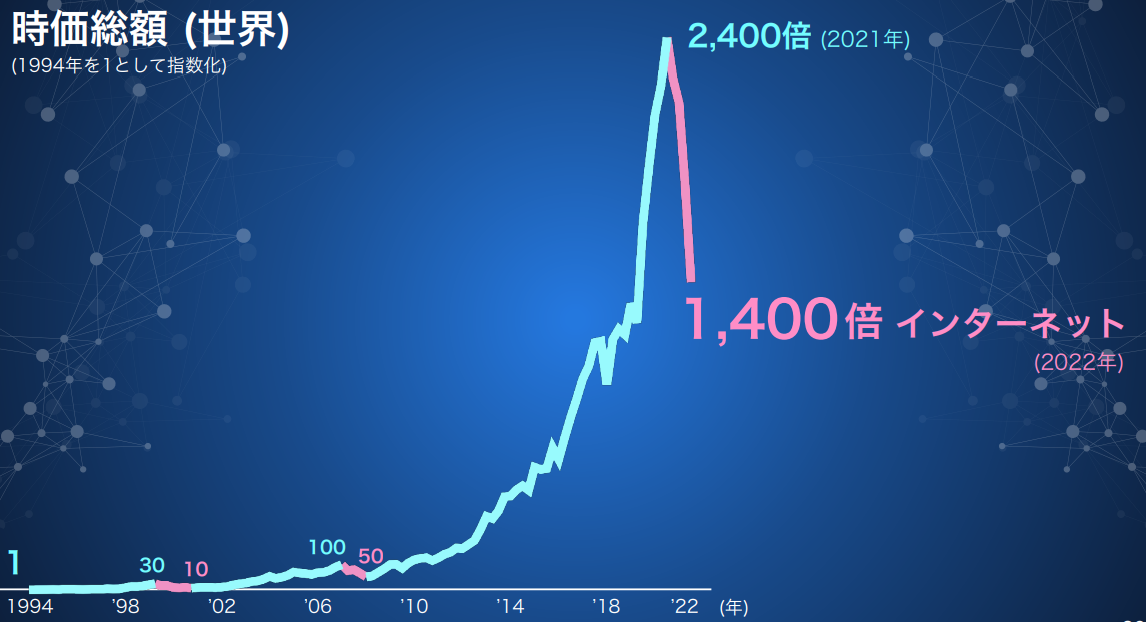

孫さんの説明の冒頭は、「結局は、株主の関心は、ここにつきるということで、株価は上がるのか?大丈夫なのか?」という冒頭のスライドを出す。

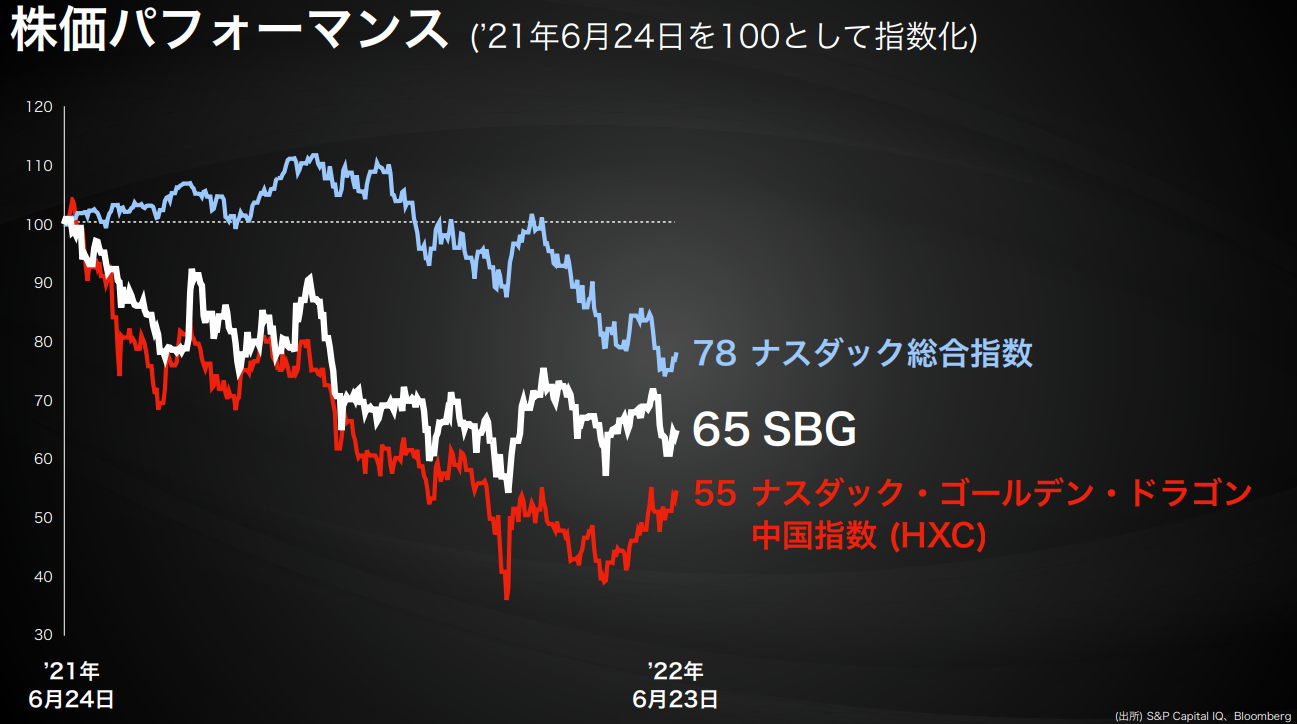

その前に、言い訳として、1年前の株主総会から、中国とナスダックの株価の中間くらいにいると説明。

明日の株価は、言えない。わからないが、長期をみるとちょっと違う。

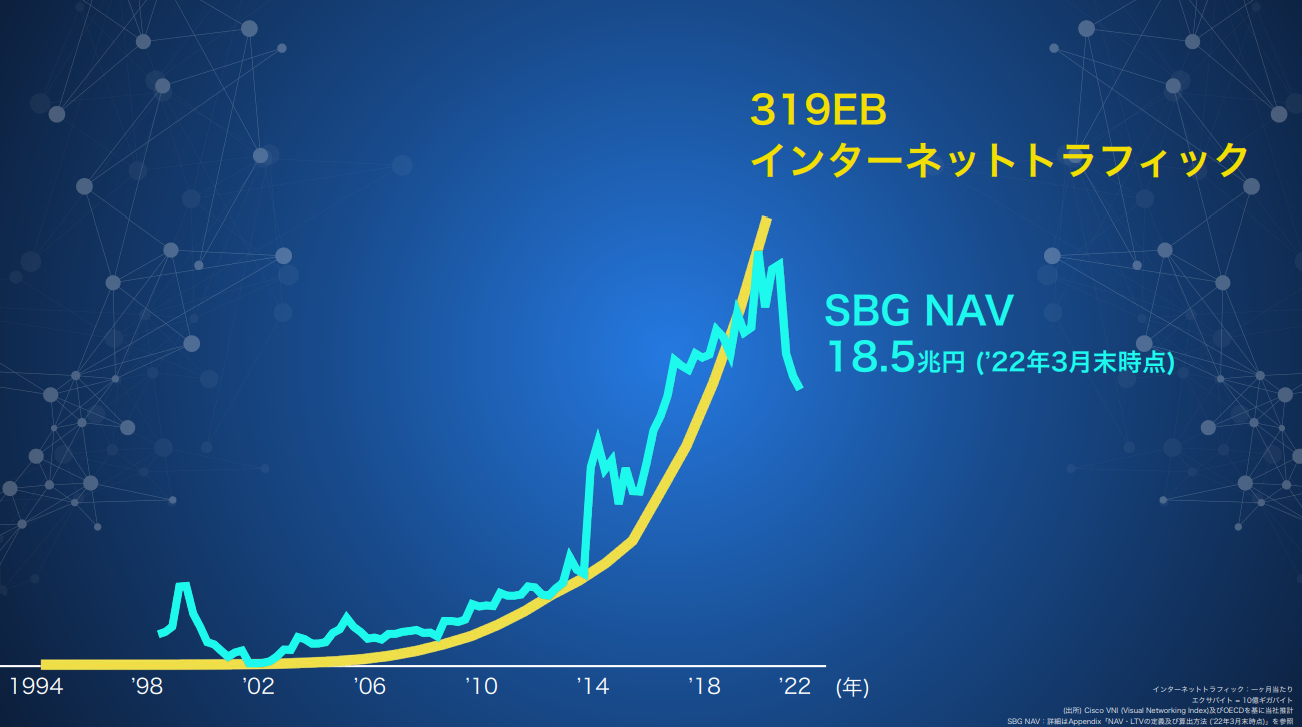

右肩に上がっているように見える。NAV(Net Asset Value)に比例していると説明。時価純資産のことですよ。と平たくいうと NAV =「持っている株」ー「借入」です。

一般の方に向けて、優しく説明する孫さん。

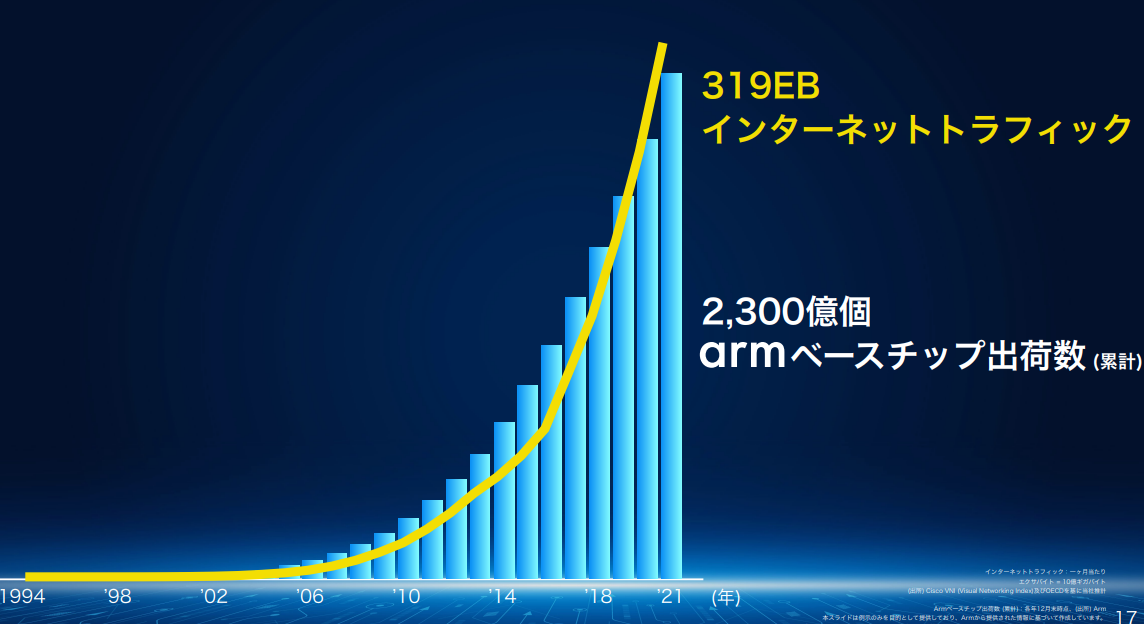

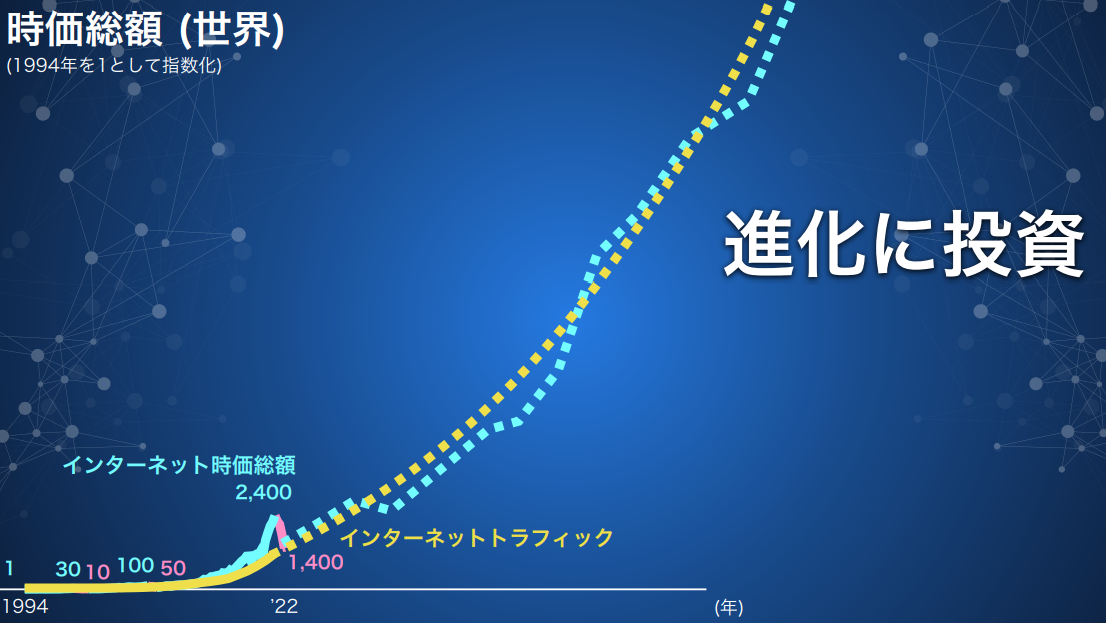

NAVは、インターネットトラフィックに比例している。

情報革命への最先端にのみに投資している。(インターネット 今では、その中でもAI)

私には、迷いがないと。孫さん。

「上がってたり、下がったりはしない」 「上がって、上がって、上がります。」

進化に投資している。

進化に対して、「逆ばり」する人は、本当に恐ろしい。 馬より、車でしょ。馬には戻らないでしょ。

素直に、進化に順張りで投資し続ける。

今、進化といえば、AI Vision Fund と arm

この2つが、成長エンジン。

普通の馬(普通の中小企業)と、ユニコーンとの差について熱く語る。

世界最大のユニコーンの資本家(AIに特化した)。ほとんどの会社で、筆頭株主。

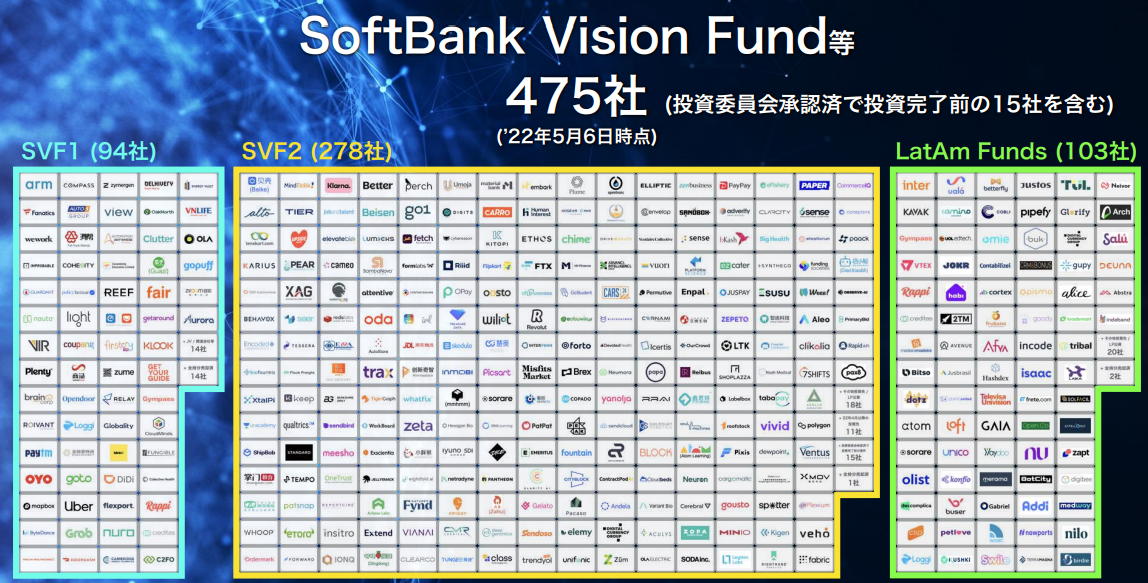

475社になった。

幸いなことに、NVIDIAにarm売却できなかったことを、良かった。許認可おりずによかった。と孫さん。 それなら、なぜ、その決断をしたのかと。そこの反省は?

ここは、結構重要なところで、結果オーライではないかと思いました。正直、armの売却発表を聞いた時は、孫さん大丈夫か? 数年前に、armを持つ意味を力説していたではないかと、目を疑いました。

いつもそうですが、相当まずい状態の時でも、顔には、完全にはそのことを出しません。が、その数年後、あの時は、本当に、、、、、ときますが、

今回もそのパターン。 armをNVIDIAに売却も、戦略的に行ったことではなく、お金がなかったんで、やったと明言したようなもの。

NVIDIAに売却の際の話では、それが、戦略上一番いいという話を説明していたが、それは、本当ではなかったということです。

本当に、今回、NVIDIAに持ってかれなくてよかった。

armのチップ数は、上がり続けると力説する。 それなら、売ること考えないでください。と言いたい。

我々が、armを買ったときは、クラウドはインテルアーキだった。

No.1のアマゾンのクラウドが、アームになった。競合も、全部アームになる。アームだと、クラウドの最大コストである電気代を下げられる。 クラウド=電気代 それが減る。

富士通の富岳は、armだった。 演算能力も、もちろん、armだ。

スーパーコンピューターを持つ、自動車

電気自動車 40%が電池代。 電気代を食わない=アーム

買収当初は、全然だめだったが、今やIoTでも圧倒的No.1は、アームと力説。

そして、前回の決算説明会で、説明したソフトバンクグループの時価総額の経緯。

ここで、あー、、もうこの話何回も聞いたからいいやー。と思っていたところ。

さすが、孫さん、それを見透かしたように。

これは、前回の決算説明会でも説明したので、聞き飽きてるかもしれませんが、

時々、ソフトバンク(グループ)の株価が信じられなくなる。と思うかもしれない。

だから、何回も聞いて、迷いをなくしてください。(ソフトバンクグループの株価が上がっていくこと)

大事だと思うから何回も説明している。

孫さんは、1のときは、資本金1000万で、100%株主だった。今は、30%の株主ですが。

長期でみると、わかる。 これみると、進化に逆ばりするのが、破滅する。

まだ、情報革命は始まったばかり。1920年代の車産業だ。

ソフトバンクグループの株の信用買いは、気を付けてください。

5割貸してくれるところがある。(7割も) → ここまで貸せる証券会社ある???

もうちょっと、不安なく寝れるように。

そして、LTV(純負債/保有株式)の話に。前回の決算説明会と同じなので、ちょっとカット。

進化に逆張りは絶対しない。順張り。LTVを死守。

私はゆっくり寝れる。

私は、金の話ばかりしているのか?

ゴルフの話、セカンドショットが若いときと違う。飛ばなくなった。事業会社は、若い人がやるべき。ただ、年とっても頭を使える。飛距離落ちたが、やる気は、たっぷり。10年、20年、30年。

これからが、わが社が見せたかった時代だ。と。

髪の毛だけがほろんでいきます。頑張っていきます。

時間オーバーと、にこやかに笑う孫さん。

Q1:アリババを超えるような出資先について

(475社)2,3社でるか? 1,2社? 1%行かない?

我々はアーリーステージへの投資会社ではない。レイトユニコーンくらいなので、確率は高い。

アーリーステージなら、1000社に1社もでない。

一番近いのがアーム。アームは、物凄く大きくなる。将来のGAFAになるのが、アーム

10兆、20兆の会社ならいくらでもでる。

事業家としての孫正義は、年取ってだめになるが、資本家としての孫正義はやっていける。

Q2:アームの上場先について

49歳で、21年間株主である人。の質問。宮内氏でも、迷いがあった(ソフトバンクに)笑い。

高いとき買って、どん底経験して、ここまできた。買い増してきた。

色んなところから、声をかけてもらってもらっている。

メリットデメリット、会計基準、、、

本命は、ナスダックだが、まだ、決めたことはない。

Q3:ソフトバンクビジョンファンドの有望なところは?

すごいなあ。そうくるか。という興奮するような会社がたくさんある。

これを2,3社あげよというのが、難しい。(475社から)

まだ、高校野球のトップテンに入ったような段階。

未上場の会社の株は買えない。今、20兆がNAVで、時価総額が8兆だとすると、ディスカウントで、未上場の株が買えるという意味で、いいのではないか?

Q4:AIの進化について

松尾 豊(取締役)さんから答え。自然言語処理GPT3。今、進化が激しい。今後、できないことも、できるようになってくる。

孫さんが、松尾先生と呼んでいた。

Q5:株価NAVについて、株価は長い目でとのことだが、早く行動してほしい。NAVという絵に描いたもちではなく時価総額で勝負して

長い目でみろといっても、いつまで? 何十年もはない。5年、10年の単位でみてほしい。

時価総額 = NAV - 借入

なので、NAVは絵に描いた餅ではない。

ただ、お金を追いかけているわけではない。

Q6:ソフトバンクビジョンファンドの目減りしているが?

進化に順張り、LTV の説明の繰り返し。

Q7:中国系企業への方針

技術の進化(AI)は、続々と現れている。 ただ、政府の方針がどういう方針がうちだされるかがわからない。あまり、無茶はできないなあ。と

中国の方針をよくみて、用心しながらやっていく。

Q8:アーム上場の進捗

アームチャイナの問題が解決。あとは、粛々とやっておく。市況があまりにも悪ければ、別だが。順調に進んでいる。

Q9:国内企業への投資を。

VisionFund2からは、4社。

日本のユニコーン数があまりにも少ない。

東大からもAIの企業を出して欲しい。

日本が遅れているのは間違いない。政府、産業界、、、皆が認識する必要あり。

Q10:アームへの経営にも関与してほしい

相当気合入って、今のCEOとビジョンは一致。期待してほしい。

Q11:配当を増やしてほしい

増配か? 自社株買いか?

増配は、もらって、すぐにパット逃げるって、というイメージ。

長く持つ人にとっては、自社株買いの方がいいのではというイメージ

配当は、一回上げると下げると期待値が下がってしまう。

その時の状況にあわせて、自社株買いを今年はいっぱいやろう、今年は落としておこうということができる。

Q12:役員報酬が赤字なのになぜでるの?

執行役員としては、世界レベルでは安い方では。後藤さんは、今年は5割カット。

Q13:自社株式の可能性は?

やりますよ。

毎年やるかどうかは、言わない。いつどのくらいやるかは言わない。

20兆円のNAVに対して、8兆は、安い 半値。

決めた時に即発表、即やる。

孫さんとしては、他の企業と比べても、最も安いとソフトバンクグループ株のことをみているとのこと。

Q14:15カ年計画の見直しについて 開示してほしい

昨日も、今日も、(計画の見直し)やりました。

本気です。

状況は、刻刻と変わるので、見直す。

他の会社で5年計画決めて、それを変えない企業がいっぱいある。が、それはおかしいだろう。

実行計画は、常に見直さないといけない。

毎週、僕は見直している。ウクライナ等

見せられない。見ると、(ソフトバンクグループ株買いたくなりますよ。)夢いっぱいですよ。

Q15:ソフトバンクの株価が変わらないのは、親会社のせいでは?

宮内氏が返答

通信だけだったのが、ライン、ヤフー、PayPayと増やしている。

非通信分野にシフトしている。ので、心配しないで。

ソフトバンクの株を売らないようにというけん制だとありがたく思う。

孫さん、いつも、宮内から、売らないように言われている。

売らないで済むように頑張ります。

川邊さん(Zホールディングス)からも

AIを使って、AI革命の中心としてやっていきますので、宜しくお願いいたします

日本でAIを使っているのは、Zホールディングスです。と孫さん。

Q16:デビット氏の信任の能力

シリコンバレーのベンチャーキャピタルでやってきた。25年やってきている。目利き力あり。

Q17:RISC-Vに勝てるのか?

YES

Q18:配当性向 3%

さっきと同じ。 配当は安定的。 自社株買いは、どんと。

Q19:取締役 の利益相反になるのでは?

なる場合には、退席してもらう。

案件ごとに、どの法律事務所を使っている。

Q20: 配当少ない。44円は縁起が悪い77円に

前の質問と同じ。勘弁してください。

Q21: 社外取締役からみたリスク

飯島さん、

地政学リスク、LTVなど、サプライチェーン、気候変動リスク

統合(?)リスクには、よいと思う。

孫さんの後継リスクが、一番。と思う。

松尾さん、

進化していくのに、対応するリスク。外からみていたときと違い、中からみていると相当しっかり対応している。変化に対応してリスクを軽減していると思う。

襟川さん、

経営はリスクテイクが伴うもので、孫さんは類まれなる迅速なリスクへの対応をもっている。

ケン・シーゲル

グローバルに対応している。適格に、対応できる。

Q22: 現在の投資環境について

ネットバブル、リーマンショック、今回のコロナ、中国、ウクライナショック

いつまでも下がり続けるのはありえない。どのセクターが一番反転するか?それは、一番発展していっているもの。

反転するときには、ちょっと手前から、投資を増やしていく。

Q23:有利子負債 ゼロ化をしてほしい。(アリババ株、売却)

ゼロにするのがいいのか? それは行き過ぎで、投資機会の損失になる。

現状は、安定運転でいく。

Q24:今後の戦略について GAFAに投資しては?

ビジョンファンド1は、1000億規模

ビジョンファンド2は、100億、200億でリスク分散

これがベターでいいのではないか? ビジョンファンド2の 当てに行く感じのやりかたがいいと思う。

GAFAは、アームだ。と。 追加資金はいらない。 設備投資もいらない。利益でている。

出典:ソフトバンクグループ